「少しでもお得に株主優待クロスをしたい人」

- 優待クロスしてるけど、手数料って結構高いんだよね…。

- 優待クロス取引の手数料を下げる方法とか何かないの?

- あと「現引」の解説って良く見るけど、中々理解できないので分かりやすく図で解説して欲しい。

今回はそんな悩みを解決するために図を使って「現引」を解説します!

「現引」を知ることで、今よりも確実にお得に優待クロスを実施することができるようになります。

なお、私は株式投資歴6年で、投資に関する基礎的なKindle本も出版しています。

近日、優待クロスの本も出版予定です。

優待クロスは節約効果が大きいだけでなく、優待が届いたときも毎回ワクワクします!

是非一緒に優待クロスを楽しみましょう!

また、今回の記事は動画でも解説しています。

株主優待クロスがわからない!という方は過去記事で株主優待クロスのやり方について解説しているので確認してね!

「現引」の流れを理解する

少し意味がわからないと思いますが現引の定義は以下の通りとなります。

現引とは、信用買いにより証券会社があなたの代わりに資金を支払って得た株式を、あなたが証券会社に資金を返済することで、受け取ることができる取引

一般的にはこのような文章の解説か、簡単な図でしか解説しているものしかありません。

これでは分かりにくいと思うので、これから「現引」を理解する上で必要な以下の項目を順番に解説します。

- 「現物買い」で株式を取得する流れ

- 「信用買い」で株式を取得する流れ

- 「信用買い」の2つの返済方法

この解説の目的は、「現物買い」と「信用買い」の違いと、信用買いの2つの返済方法の違いを理解する事です。早速解説していきます!

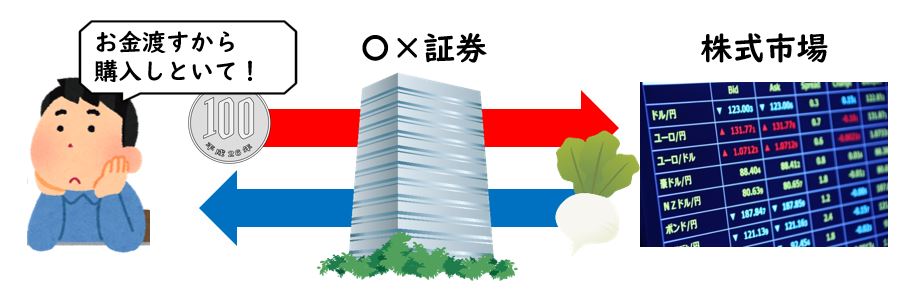

現物買いによる株式取得

まずは、通常実施している「現物買い」で株式を取得する図を確認しましょう。

現物買いとは、証券会社に預けている自分の資金で直接株式市場から株式を購入することを意味しています。

この場合、自身の資金で株式を購入しているので、株式の権利も自分自身にある事になります。

このように「現物買い」は、自己資金で株式を購入するだけなので理解はしやすいと思います。

では「信用買い」の場合は、「現物買い」と何が違うのか次に確認してみましょう。

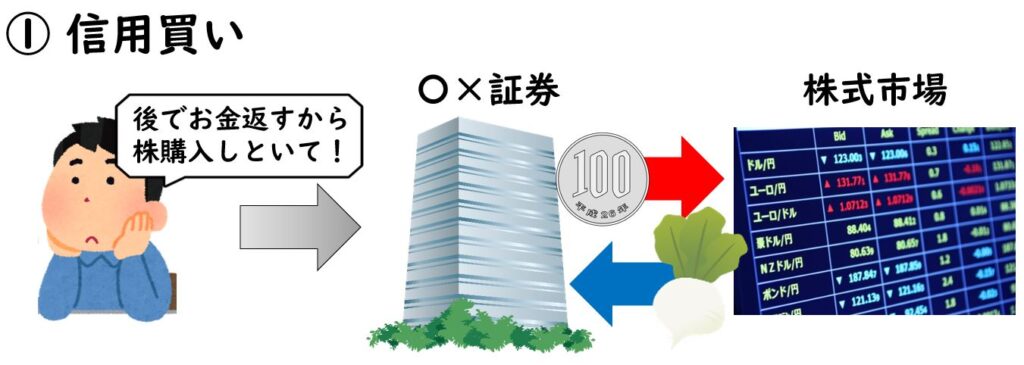

信用買いによる株式取得

「信用買い」による株式取得の図は次のようになります。

上図から分かる「現物買い」と異なる点は、あなたの資金ではなく、証券会社の資金で株式を取得しているということです。

また、証券会社があなたの代わりに資金を支払って株式を取得しているので、上図の通り、証券会社から株式購入に使用した資金の返済を要求されます。

そして、図をみて分かるように株式は証券会社が取得している事になります。

よって、「現物買い」とは異なり、株式の権利は証券会社にある事になってしまいます。

ここで忘れてはいけない事は、株主優待を取得する条件です。

株主優待を取得するには、あなたが株式の権利を持っている必要があります。

よって、信用買いだけでは株主優待を取得することができない事を意味しています。

そこで工夫するのが次に紹介する資金の返済方法になります。

信用買いの2つの返済方法

まず、「信用買い」の返済は以下の2つの方法があります。

- 売り返済

- 現引

それぞれの違いを確認していきましょう。

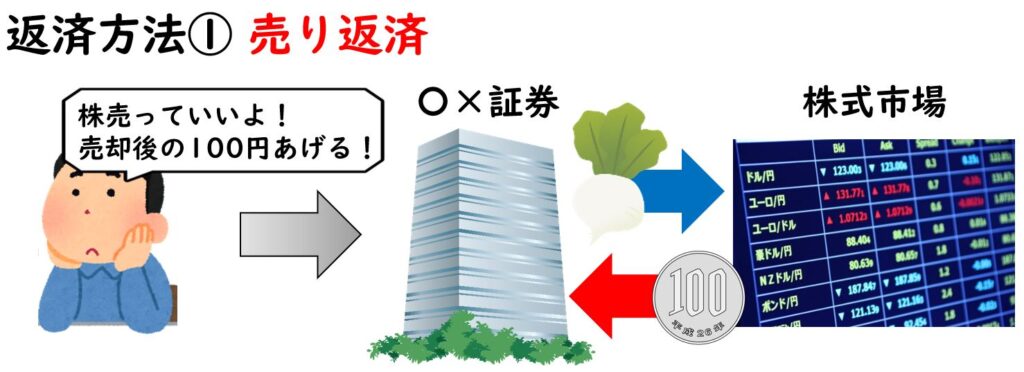

信用買い返済方法① 売り返済

「売り返済」は、「信用買い」で証券会社が取得した株式を売却して、その売却後の資金をそのまま証券会社に返済することを意味しています

例えば、図のように元々100円で購入した株式が、売却時も100円で売却できた場合は、売却時に得た100円でそのまま返済することができます。

しかし、もし株価が90円に下がっていれば、売却後は90円しか証券会社に返却できないので、100円返済できないことになります。

その場合は不足金10円をあなたが支払うことになります。

この返済方法は、一般的によく利用される信用買いの流れになります。

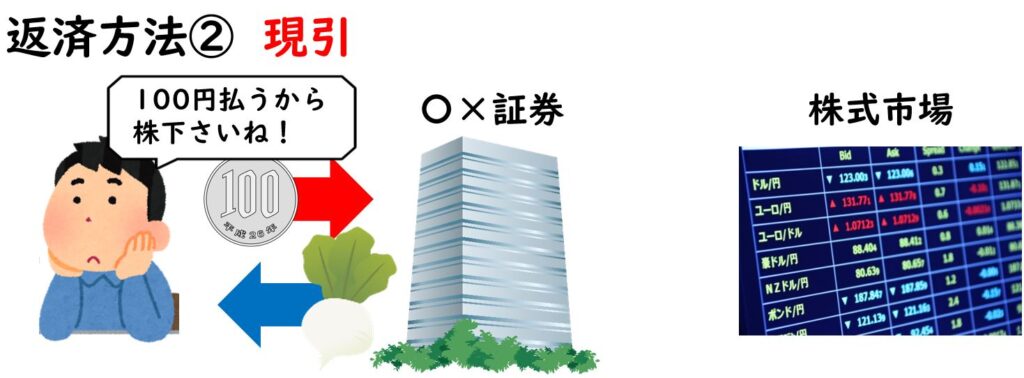

信用買い返済方法② 現引

「現引」を利用した場合は、「信用買い」により証券会社が株式を得るときに支払った資金を、あなたが返済することになります。

また、資金返済後は、元々証券会社が取得していた株式を、あなたが受け取ることにもなります。

よって、「現物買い」と同様、「現引」実施後の株式権利は自分自身にある事になります。

「売り返済」は株を売却して資金返済をするのに対して、「現引」は証券会社が事前に購入してくれた株式を、後から自身が買い取るような流れになります。

このように「売り返済」と「現引」は株式の動きが全く異なります。

同時に、株主優待を得るために、株を保有する方法は以下の2つのルートがあることも理解できます。

- 現物買い

- 信用買い後に現引

そして、安い手数料で株式を入手できるのは「信用買い後に現引」を実施するルートになります。

何故、「現引」を使用する方が手数料が安くなるのか?について次に考えていきます。

「現物買い」と「信用買い」の違いと、信用買いの2つの返済方法の違いは、混乱しやすいと思うので、何度も確認しよう!

「現引」が何故お得なのか?

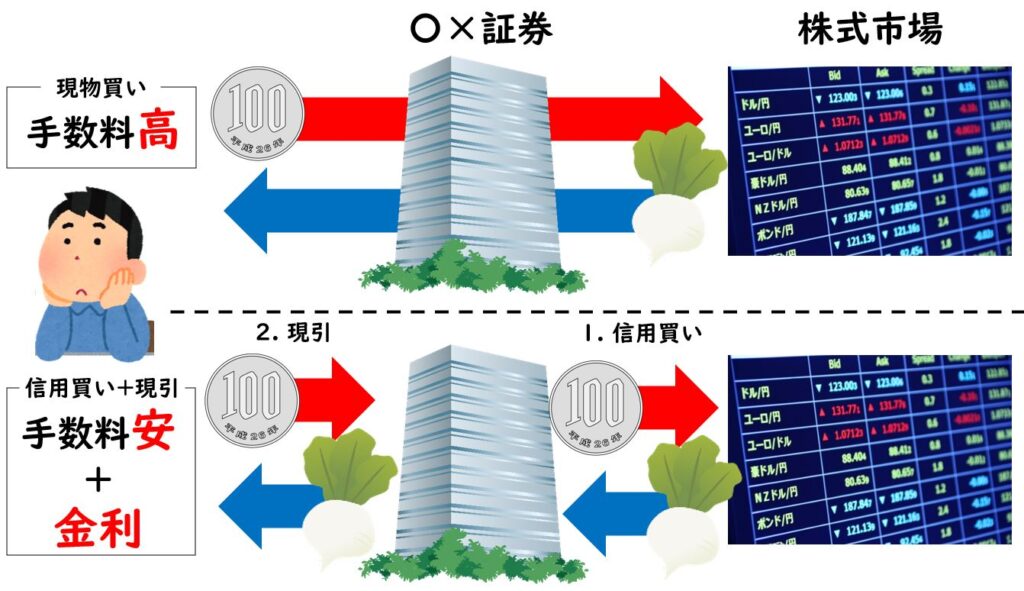

「現引」が何故お得なのかを知るには、「現物買い」と「信用買い後の現引」の流れを比較すると分かります。

まず「現物買い」は「信用買い」とは異なり、資金返済が不要なため金利の支払いが発生しません。

逆に言えば、「現物買い」は、売買時の手数料のみしか証券会社は得ることができません。

そのためか、現物買いの手数料は信用買いの手数料よりも割高になっている場合が多いです。

一方で、信用買い及び現引を合わせた手数料は現物買いよりも安い場合が多いです。

なぜ「信用買い及び現引」の手数料が安いのか?

その理由は、「信用買い」には金利という分かりにくいカラクリがあるからです。

金利は信用買いした日から発生し、現引を実施するまでは、毎日金利を支払う必要があります。

よって、信用買いした後に現引しないままだと、金利の支払い額が大きくなり、最終的には現物買いよりも手数料が大きくなる可能性もあります。

このように金利は、支払い合計金額を分かりにくくするデメリットもありますが、逆にしっかり理解すると「現物買い」よりも手数料を安くすることができるポイントにもなります。

そこで、この金利を支払う日数を少しでも減らすためには、いつ現引することが最も効率的なのか?を知る必要があります。

最後に、現引のタイミングについて解説します。

「現引」を実施するタイミング

現引を実施するタイミングは「信用買い」を実施した当日中です。

具体的には、「信用買い」が約定した当日の15時までに現引を実施します。

15:30以降は翌営業日扱いになる証券会社が多いので注意が必要です。

たった1日遅れたくらい大丈夫!と思うかもしれませんが、そこは違います。

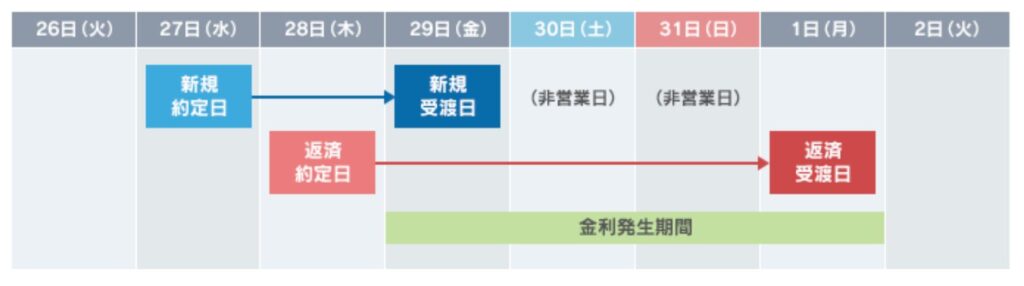

例えば、水曜日に「信用買い」を実施して、当日中に「現引」を忘れて翌営業日扱いになった場合を考えてみます。

図を確認しても分かるように、「信用買い」は2営業日後の金曜日が受渡日であり、「現引」は翌週の月曜日が受渡日になっています。

この結果、「信用買い」した株式を保有した期間は2日ではなく4日になり、金利も4日分支払う必要があります。

土日だけでなく祝日があれば、5日分以上金利を支払う可能性もでてきます。

こういったミスを防ぐためにも、寄付(9:00)に信用買いした銘柄は、昼には現引しておくように心掛けるなど、注意する必要があります。

現引し忘れて、「現物買いよりも手数料が高くなった」となれば本末転倒なので、ここは気を付けましょう。

まとめ

今回解説した優待クロス取引で手数料を節約する「現引」をまとめると以下の通りです。

- 「現引」は「信用買い」で証券会社が購入した株を、自身が買い取る取引

- 「信用買い後の現引」は「現物買い」よりも安い手数料で株式を取得できる。

- ただし「信用買い」を実施した当日中に「現引」を実施する必要がある。

少しでも「現引」の理解が進み、実施するきっかけになって頂けたら幸いです。

次回は、「現渡」について解説予定です。

それでは、今回は以上です!